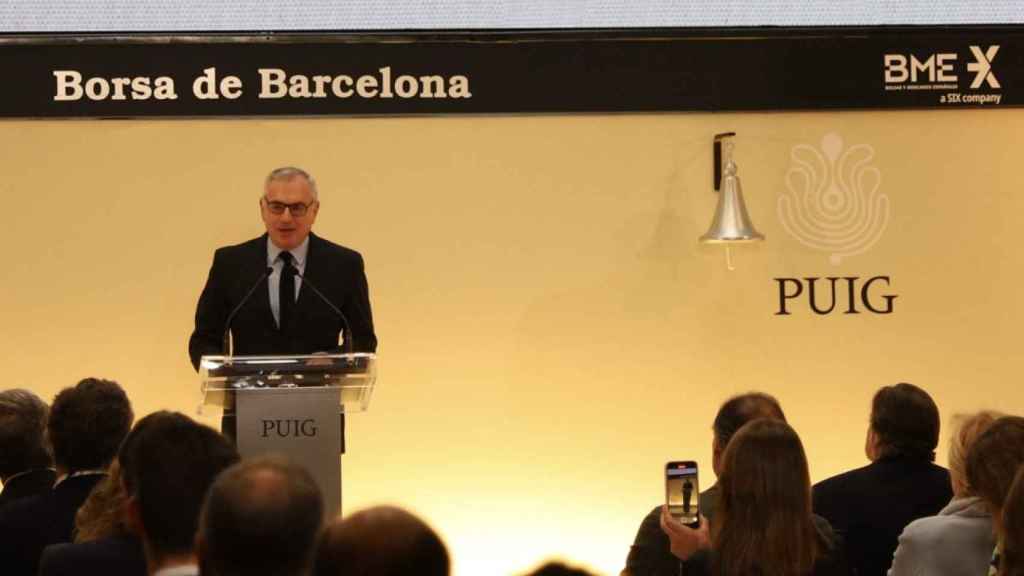

Marc Puig, durante la salida a bolsa de la compañía catalana, en la Bolsa de Barcelona, a 3 de mayo de 2024

La voracidad de los Puig deja sin recorrido alcista al grupo en su estreno en bolsa

La fijación del precio de la OPV en la parte más alta de la banda de precios ha maximizado los ingresos del grupo familiar con la operación

4 mayo, 2024 00:00Noticias relacionadas

- Puig debutará en bolsa con 13.900 millones de capitalización, un 51% más que Inditex en su estreno

- Criteria invertirá 425 millones en tomar el 3,05% del capital de Puig

- Puig se estrenará en Bolsa con nuevo logotipo

- Puig cierra su primera sesión al precio de la OPV al desinflarse tras un arranque eufórico

La mayor salida a bolsa de Europa en lo que va de año y de la plaza española en casi un década ha dejado algo frío al mercado tras la primera sesión. Puig Brands no ha sido capaz de cerrar por encima del precio fijado como punto de partida, a la sazón el más elevado de la banda no vinculante establecida para el periodo de prospección de inversores, que resultó todo un éxito.

Una circunstancia que ha dejado entre los analistas y expertos bursátiles la sensación de que la decisión de optar por el objetivo más elevado ha dejado al valor sin ese recorrido alcista inicial que genera confianza en cualquier debut bursátil.

Ingresos máximos

Desde el punto de vista del vendedor, en este caso la familia fundadora del gigante de perfumería y belleza, en su segmento premium, la decisión de marcar la cota de 24,5 euros como precio de salida ha supuesto elevar al máximo los ingresos obtenidos en la operación.

Cabe recordar que la salida a bolsa de Puig Brands se ha articulado en dos fases, desarrolladas en paralelo. Por un lado, la compañía ha emitido acciones nuevas, destinadas en exclusiva a esta maniobra, a través de una oferta pública de suscripción (OPS).

Por el otro, la familia fundadora, propietaria de la práctica totalidad del capital antes de dar el salto a la renta variable, se ha deshecho de una participación minoritaria, al poner a disposición de los inversores un paquete de algo más de 58 millones de acciones, la mayor parte de las cuales habían convertido previamente de clase A a clase B (que son las únicas que han intervenido en la salida a bolsa).

De este modo, los ingresos para la familia Puig han rondado los 1.435 millones de euros, aproximadamente 150 millones más que si hubieran optado, junto a los bancos coordinadores (Goldman Sachs y JP Morgan), por fijar el precio más reducido de la banda, que era de 22 euros por acción.

Buena acogida

Bien es cierto que durante el periodo de prospección trascendió que la oferta había tenido una acogida muy positiva entre los inversores y que la colocación estaba asegurada en poco tiempo. La propia compañía anunció el pasado martes, cuando fijó el precio definitivo, que la oferta había registrado sobresuscripción.

Sin embargo, poco después de comenzar el intercambio de acciones y tras un arranque espectacular, con subidas que llegaron a superar el 8%, el título mostró claros síntomas de agotamiento y de ahí hasta el final de la jornada apenas se movió del precio de referencia, convenientemente cuidado por los estabilizadores.

Marc Puig toca la campana durante la ceremonia de salida a Bolsa de la compañía catalana

La trayectoria del dia de su debut hace concluir a los analistas que el valor no contaba con recorrido más allá del precio fijado, que ya sorprendió en su día, toda vez que los expertos manejaban valoraciones máximas en torno a 10.000 millones de euros, en función de los multiplicadores que se dan en el sector.

El precio de 24,5 euros para cada acción supone elevar esta cifra a 13.900 millones de euros. A juicio de Javier Cabrera, analista de XTB, son números "exigentes", que superan los que en su día empleó un comparable como Inditex para su estreno en el parquet.

Mayores múltiplos que Inditex

El experto recuerda que el imperio fundado por Amancio Ortega salió a bolsa con un valor de empresa que multiplicaba por algo más de 24 su resultado bruto de explotación (Ebitda) mientras que en el caso de Puig este múltiplo supera las 36 veces.

"Puig deberá convencer a los inversores de que la propuesta de valor de la compañía es buena y que el crecimiento de doble dígito de sus cuentas en los últimos dos años no es algo coyuntural, sino que se podrá mantener en el tiempo", señala Cabrera.

La sede de Criteria, el hólding de participadas del grupo La Caixa / CAIXA

"La respuesta inversora ha sido positiva en el proceso de suscripción pero eso no quiere decir necesariamente que el mercado esté dispuesto a pagar mucho más por la acción. Al fijar el precio máximo, que de por sí ya se consideraba alto, le ha restado algo de aire al valor para empezar a dar confianza al resto de los inversores", apuntan desde un banco de inversión.

Los focos del mercado estarán muy pendientes de Puig durante las próximas semanas, cuando los ecos de su estreno bursátil se apaguen y sus acciones comiencen a fluctuar en condiciones de absoluta normalidad. Por el momento, cuentan de entrada con el apoyo de Criteria, que anunció la suscripción de un participación equivalente al 3% del capital. En los próximos días se conocerá si algún otro institucional ha decidido apostar fuerte por la empresa familiar.